معرفی تقاطع میانگین متحرک برای ورود به معاملات

در این مقاله از آموزش فارکس نحوه استفاده از تقاطع میانگین متحرک برای ورود به معاملات آشنا می شویم. تاکنون یاد گرفته اید که چگونه روند را با رسم چند میانگین متحرک در نمودار خود تعیین کنید. همچنین باید بدانید که میانگینهای متحرک میتوانند به شما در تعیین پایان روند و یا معکوس روند کمک کند.

به عنوان معاملهگران روند، میخواهید تا زمانی که ممکن که روند را بشناسید و از آن استفاده کنید. شما باید بدانید چه زمانی وارد و یا چه زمانی از آن خارج شوید.

روند را می توان به سادگی به عنوان جهت کلی قیمت در کوتاه مدت، لحظه ( که اسکالپر ها استفاده می کنند ) یا بلند مدت تعریف کرد.

برخی از روندها کوتاه مدت هستند، در حالی که برخی دیگر برای روزها، هفته ها یا حتی ماه ها ادامه دارند. اما لزوماً نمی دانید که یک روند خاص چقدر دوام خواهد داشت.

یک ابزار تکنیکالی که به عنوان تقاطع میانگین متحرک برای ورود به معاملات شناخته می شود می تواند به شما کمک کند تشخیص دهید چه زمانی باید وارد و خارج شوید.

تقاطع میانگین متحرک برای ورود به معاملات زمانی اتفاق می افتد که دو خط میانگین متحرک مختلف از روی یکدیگر عبور کنند

از آنجایی که میانگین های متحرک یک نشانگر عقب ماندگی هستند، تکنیک تقاطع ممکن که بالا و پایین را دقیق نشان ندهد. اما می تواند به شما در شناسایی بخش عمده یک روند کمک کند.

یک سیستم تقاطع میانگین متحرک برای ورود به معاملات به پاسخ به این سه سوال کمک می کند:

- قیمت در کدام جهت ممکن که روند داشته باشد (اگر اصلا باشد)؟

- کجا ممکن که یک نقطه ورود بالقوه برای معامله روند باشد؟

- چه زمانی ممکن که یک روند پایان یابد یا معکوس شود؟

تنها کاری که باید انجام دهید این است که چند میانگین متحرک را در نمودار خود مشاهده کنید و منتظر یک تقاطع میانگین متحرک برای ورود به معاملات باشید.

اگر میانگینهای متحرک از یکدیگر عبور کنند، میتواند نشاندهنده این باشد که روند به زودی تغییر میکند و در نتیجه این احتمال را به شما میدهد که ورودی بهتری داشته باشید. با داشتن یک ورودی بهتر، این احتمال را دارید که پیپ های مو را ببندید!

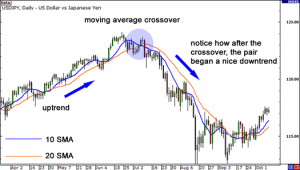

نمونه تصویری تقاطع میانگین متحرک برای ورود به معاملات

بیایید نگاهی دیگر به نمودار روزانه USD / JPY بیندازیم تا به توضیح معاملات تقاطع میانگین متحرک کمک کنیم.

از حدود آوریل تا جولای، این جفت ارز در یک روند صعودی خوب بود. قبل از اینکه به آرامی به سمت پایین حرکت کند، در حدود ساعت 124.00 به اوج رسید. در اواسط جولای می بینیم که 10 SMA از SMA 20 عبور کرده است.

و بعد چه اتفاقی افتاد؟ یک روند نزولی خوب!

اگر در تقاطع میانگینهای متحرک کوتاه میشدید، تقریباً هزار پیپ میکردید!

البته، هر معامله ای برنده هزار پیپ، برنده صد پیپ یا حتی برنده 10 پیپ نخواهد بود.

ممکن است بازنده باشد، به این معنی که شما باید مواردی مانند محل حد ضرر یا زمان کسب سود را در نظر بگیرید. شما فقط نمی توانید بدون برنامه بپرید!

کاری که برخی معاملهگران انجام میدهند این است که پس از ایجاد یک تقاطع جدید یا زمانی که قیمت در برابر موقعیت با مقدار از پیش تعیینشده پیپ حرکت کرد، موقعیت خود را تعطیل میکنند.

این کاری است که هاک در سیستم HLHB خود انجام می دهد. او یا زمانی که یک کراس اوور جدید ساخته شده است خارج می شود، اما در هر صورت یک توقف ضرر 150 پیپ دارد.

دلیل این امر این که شما نمی دانید کراس اوور بعدی چه زمانی خواهد بود. اگر بیش از حد صبر کنید، ممکن است به خود آسیب برسانید!

یکی از مواردی که باید در مورد سیستم تقاطع به آن توجه کرد اینکه در حالی که آنها به زیبایی در یک محیط فرار و / یا پرطرفدار کار می کنند، اما در زمانی که قیمت ها در حال تغییر است چندان خوب کار نمی کنند.

شما با هزاران سیگنال متقاطع ضربه می خورید و می توانید قبل از اینکه دوباره روندی را پیدا کنید چندین بار متوقف شده اید.

به طور خلاصه، متقاطعهای میانگین متحرک برای شناسایی زمانی که یک روند ممکن است در حال ظهور باشد یا زمانی که یک روند ممکن است پایان یابد، مفید هستند.

سیستم تقاطغ محرک های خاصی را برای نقاط ورود و خروج احتمالی ارائه می دهد. این محرکها باید با الگوی نمودار یا شکستهای حمایت و مقاومت تأیید شوند.

انواع تقاطع میانگین متحرک برای ورود به معاملات فارکس

تقاطع میانگین متحرک (Moving Average Crossover) یک استراتژی محبوب در معاملات بازار های مالی است و معمولاً برای پیدا کردن نقاط ورود به معاملات مورد استفاده قرار میگیرد. این استراتژی بر اساس دو میانگین متحرک مختلف است که به هم تقاطع میکنند. دو نوع تقاطع اصلی وجود دارد:

1. تقاطع میانگین متحرک سریع با میانگین متحرک کند

– این نوع تقاطع زمانی رخ میدهد که میانگین متحرک سریع (با دوره کمتر) از بالا به پایین به میانگین متحرک کند (به اصطلاح “میانگین متحرک سریع به پایین برخورد کرد”).

– این نشان دهنده آغاز یک حرکت نزولی ممکن است و به عنوان یک نقطه ورود به معاملات فروش (Short) در نظر گرفته میشود.

2. تقاطع میانگین متحرک سریع با میانگین متحرک کند به بالا

– این حالت در زمانی رخ میدهد که میانگین متحرک سریع از پایین به بالا به میانگین متحرک کند (به اصطلاح “میانگین متحرک سریع به بالا برخورد کرد”).

– این ممکن است نشانگر آغاز یک حرکت صعودی باشد و به عنوان یک نقطه ورود به معاملات خرید (Long) در نظر گرفته شود.

اهمیت این تقاطعها ممکن است در تأیید تغییرات جهت بازار و تشخیص مواجهه با روند صعودی یا نزولی برای ترتیب معاملات افزایش یابد. با این حال، باید به خاطر داشت که همواره هیچ استراتژی معاملاتی کاملی وجود ندارد و برای استفاده از تقاطع میانگین متحرک، نیاز به تحلیل دقیق بازار و استفاده از سایر ابزارهای تحلیلی و مدیریت ریسک است.